大阪(東大阪市・八尾市)で遺言書の作成・遺産相続手続・相続放棄のご相談なら、司法書士・行政書士 阪奈合同事務所が運営する「東大阪遺言相続センター」にお任せください。

~お客様の「不安」を「安心」に~

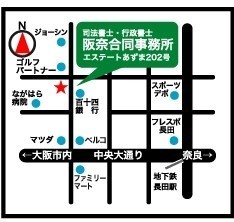

〒577-0016

大阪府東大阪市長田西4-3-19 エステートあずま202号

<Osaka Metro中央線・近鉄けいはんな線 長田駅②番出口から徒歩約5分>

無料相談受付中

営業時間:平日9時~18時

(事前予約にて土日祝も対応!)

通話無料のフリーダイヤルはこちら

0120-51-3039

相続税の生前対策

相続税の負担を軽減できるように今のうちに自分の財産を計算してみましょう!

平成27年1月1日から相続税が改正されました。

これに伴い、相続税の対象となる相続が増えることが予想されます。

今まで相続税のことなど全く考えたこともなかった方も他人事だと考えずに関心を持つ必要性が出てきました。

相続税対策は早ければ早いほど効果がありますので、多額の財産を税金で持っていかれてしまう前に、是非お元気なうちに対策をご検討されてみてはいかがでしょうか。

※税務に関する手続(申告書の作成や具体的な税務相談等)は税理士業務となっております。

相続税とは?

相続税とは、被相続人(お亡くなりになった人)の財産を相続により承継した場合に、その承継した財産の金額に対してかかってくる税金です。

ただし、下記計算式のとおり、基礎控除額の範囲内の相続財産であれば、相続税は発生しないのでご確認ください。

<相続税の基礎控除の計算>

3000万円 + 600万円 × 法定相続人の数 = 相続税の基礎控除額

例)夫が死亡し、妻と子供二人が相続人の場合(相続人は3人)

3000万円 + 600万円 × 3人 = 4800万円

よって、相続財産が4800万円以内に収まるのであれば、相続税を考慮する必要はございません。

生前の相続税対策について

不動産を購入する

現金はそのままの金額で相続財産として評価されてしまいますが、不動産の場合は相続財産の評価額が低くなります。

例えば、現金2億円ある場合は、そのまま2億円が相続税の対象となりますが、この2億円で1億円の土地・1億円の建物を購入したとしましょう。

この場合、土地については土地の路線価(時価評価額の約80%)で計算することになり、相続税の評価額は約8000万円となります。

建物については、固定資産評価額(時価評価額の約70%)で計算することになり、相続税の評価額が約7000万円となります。

つまり、不動産を購入することによって相続税の対象となる金額が本来2億円であったものが、約1億5000万円になるので、かなり節税できることになります。 注意点

注意点

相続財産が不動産しかない場合は注意が必要です。

なぜなら、原則として相続税は現金で支払う必要があり、相続人の手元に相続税を支払うための現金がなければ、せっかく相続した不動産を売却せざるをえない状況も生じてきます。

不動産を購入することで節税できることにはなりますが、全ての財産を不動産にするのはリスクがあると思われます。

バランスを考えて、現金もある程度残しておくことも必要かもしれません。

毎年110万円を贈与する

毎年110万円までであれば、贈与をしても贈与税はかかりません。

例えば、生前20年にかけて夫が妻・長男・長女に毎年110万円ずつ贈与した場合、「110万円×20年×3人=6600万円」となって、相続財産を6600万円も減少できることになり、節税効果があります。

贈与を受けた妻・長男・長女も贈与税を支払うこともなく、各2200万円ずつ受け取ることができます。 注意点

注意点

きちんと法律上の贈与を成立させるために、贈与契約書を作成し、単に夫が妻・長男・長女の口座に現金を入金するのではなく、夫の口座から各人の口座へ振り込む必要があります。

振り込むことで通帳の中で金額や日付を証明することができます。

このようにすることで、税務署から名義預金とみなされることはなくなります。

名義預金・・・形式的には家族(妻や息子、娘等)の名前で預金しているが、実質的には真実の所有者がおり、単に名義を借りているにすぎない預金のことです。

簡単にいうと、亡くなった夫が長男の名義で預金していたとしても、長男が相続開始までその預金の存在を知らなかった場合には、その預金は長男のものではなく、亡くなった夫の相続財産となってしまいます。

生命保険を利用する

死亡保険金については、相続税の計算の際に、相続人1人につき500万円までの非課税枠があります。

例えば、相続人が妻・長男・長女の場合は

500万円×3人=1500万円(非課税枠)

となります。

つまり、夫が自分が亡くなった時に死亡保険金として3000万円受け取れる生命保険に加入していた場合、3000万円ー1500万円(非課税枠)=1500万円に対してだけ課税されることになります。

一方、生命保険に加入していなければ、通常通り、残した現金3000万円に対してまるまる課税されてしまいます。このように節税効果があります。

※ちなみに、死亡保険金や死亡退職金は原則として相続財産とはなりません。

受取人固有の財産となります。よって、他の相続人に分配しなければいけないような財産ではありません。

ただ、税法上は相続税の対象となってしまいますが、上記のように非課税枠というものが設けられています。

注意点

注意点

高齢になればなるほど、保険に加入しづらくなります。

もちろん、現在病気を患っていらっしゃる方も当然加入することが難しいです。

相続税でお悩みの方は、お元気なうちに加入されるのが望ましいと思います。

養子縁組をする

自分の孫や甥っ子、姪っ子と養子縁組をする方法があります。

養子縁組をすることにより、相続人の数を増やし、基礎控除額を増やすことができます。

例えば、相続人が妻・長男・長女の場合であれば、先にご説明したとおり、相続税の基礎控除額は4800万円となりますが、孫を養子にした場合には、相続人が4人となり、相続税の基礎控除額は5400万円となります。

注意点

注意点

法律上、養子縁組することのできる人数に制限はございません。

何人でも養子にとることが可能です。

しかし、税法上は制限があり、そんなに甘くありません。

自分に実の子供がいる場合は、養子縁組できる人数は1人、実の子供がいない場合は2人まで養子にとることができます。

つまり、税務署としては、「相続税を節約するためだけに養子縁組する」ことは認めていないということです。

他に養子縁組をする正当な事由があり、その結果として節税になるということを認識しておく必要があります。

なお、養子縁組をするということは相続人が増えるということなので、遺産トラブルを防ぐためにも他の相続人には必ず事前に養子縁組する旨を伝えておいたほうが良いでしょう。

不動産を配偶者の名義に変更する

贈与税の配偶者控除の制度を利用することによって、2110万円まで贈与税がかかることなく、夫から妻へもしくは妻から夫へ不動産(土地や建物、マンション等)の名義変更することが可能です。

いわゆる「おしどり贈与」と呼ばれているものです。

<配偶者控除適用の要件> 婚姻して20年以上経過していること

婚姻して20年以上経過していること 贈与財産が居住用不動産または居住用不動産の購入資金であること

贈与財産が居住用不動産または居住用不動産の購入資金であること 贈与を受けた翌年の3月15日まで贈与を受けた者(夫または妻)が実際に居住し、以後も引き続き居住する見込みがあること

贈与を受けた翌年の3月15日まで贈与を受けた者(夫または妻)が実際に居住し、以後も引き続き居住する見込みがあること これまでに配偶者控除を利用したことがないこと(※利用できるのは一生に1回だけ)

これまでに配偶者控除を利用したことがないこと(※利用できるのは一生に1回だけ) きちんと贈与税の申告をすること

きちんと贈与税の申告をすること

注意点

注意点

贈与による不動産の名義変更をすることによって、登録免許税(名義変更する際に法務局へ納める税金)と不動産取得税という二つの税金はかかってきます。

お墓や仏壇を購入する

お墓や仏壇、礼拝物といったものは祭祀財産と呼ばれ、非課税財産となっています。

お墓を購入したとしても、単に使用権を購入するだけであって、不動産取得税がかかったり固定資産税がかかったりすることもありません。

先祖代々のお墓をお持ちでない人は、生前にお墓を購入しておくことによって、相続財産を減らすことができるので節税効果があります。

注意点

注意点

骨董品として評価されるような高価なもの(純金の仏像等)は、相続税の対象となってしまう可能性がございますのでご注意下さい。

相続時精算課税制度を利用する

相続時精算課税制度とは、2500万円まで非課税で贈与ができる制度です。

60歳以上の親から20歳以上の子や孫へ2500万円まで非課税で贈与することができ、2500万円を超えた贈与をすると、その超えた部分については一律20%の税金がかかります。

そして、その親が亡くなり相続税の計算の際に、贈与した金額を全て相続財産に合算し、支払った贈与税を相続税額から控除します。

※贈与する財産の種類や金額、贈与回数に制限はありません。

相続税の計算方法

1.相続時に、それまでに贈与してきた財産と相続財産の価額を合算する

2.その合算金額を元に相続税額を計算する

3.その計算した相続税額から以前納めた贈与税分を差し引いたものが相続税額となる <相続人が長男Aの場合>

<相続人が長男Aの場合>

相続時精算課税制度を利用した親が長男Aに2500万円の贈与をしている。

その親が死亡し、相続財産として1000万円の現金がある。

この場合、相続財産は2500万円+1000万円で3500万円となる。

贈与は2500万円なので贈与税を支払うことはありません。

相続財産3500万円に対して相続税を支払うことになりますが、相続税の基礎控除額は3600万円なので相続税を支払う必要もありません。

注意点

注意点

相続時精算課税制度を利用すると、暦年課税(ケース2でご説明した110万円の控除額)を利用することはできなくなってしまいます。

配偶者控除について

配偶者には、特別に認められた相続税の配偶者控除という制度があります。

夫婦は共に助け合って生活し、お互い財産を作るために大きな役割を果たしています。

さらに夫婦は同世代であることが大半ですので、近い間に二度の相続が発生することも考えられます。

つまり、短い期間で二度も相続税を立て続けに支払う可能性が出てきます。

このような事情があるため、配偶者控除というものが認められています。

計算方法

配偶者が相続する財産の内、下記のいずれか高い方までは、非課税となります。

①1億6000万円まで

②配偶者の法定相続分まで

具体例でご説明します。

被相続人 佐藤太郎 が8億円の遺産を残して亡くなり、配偶者(妻)が4億円、長男が2億円、次男が2億円を相続した場合でも、配偶者は上記②に該当するため、相続税を支払う必要がありません。

長男、次男については、原則どおり相続税を支払う必要があります。

被相続人 佐藤太郎 が1億5000万円の遺産を残して亡くなり、遺産分割協議の結果、配偶者(妻)が1億5000万円の遺産全てを相続することになっても、上記①に該当するため、配偶者(妻)は相続税を支払う必要がありません。

※配偶者控除を利用するには、税務署への申告が必要です。

民法と相続税法の取扱の違い

民法と相続税法の取扱の違い

| 民法 | 相続税法 | |

| 法定相続人に含める 養子の数 | 養子の数に制限なし つまり、何人でも可能! | 実子あり→1名まで 実子なし→2名まで |

| 相続の放棄 | 相続人の数に算入しない | 相続放棄した者も相続人の数に含める |

生前に贈与した財産 |

年数に関係なく、特別受益として持ち戻し | 相続時精算課税制度を利用している場合→利用した分の贈与額を加算 相続時精算課税制度を利用していない場合→3年以内の贈与財産のみ加算 |

| みなし相続財産 | 特別受益の持ち戻し 寄与分の差し引き | 生命保険金、死亡退職金など |

~最後に~

上記の通り、相続税対策になるであろう方法をいくつかご紹介させて頂きました。

ただし、税法については適用法令が変更されたり、期間伸長されたりすることも多いので、相続税対策について真剣にお悩みになられている方は、一度お近くの税務署や税理士に相談してください。

遺産相続の手続きはこんなに大変です!

- 普段聞き慣れない法律用語がたくさん出てきて意味不明。市役所や法務局に聞いても事務的な冷たい対応をされた

- 戸籍なんて読んだことないし、解読するにも時間がかかってしかたがない

- ほとんどの手続きが平日の昼間にする必要があるので、仕事や用事ができなくなってしまう

- 最初から最後まできっちり調べてから手続きをすると膨大な時間がかかる

- 銀行口座が凍結されたので、お金の引き出しができなくなり日々の生活に困ってしまった

お困りの方は、コチラをどうぞ!

遺言書を作成したい方は、フルサポートで安心!

公正証書遺言サポートパック

あるいは

あるいは

遺産相続の手続きは大変!そんな方にお得です!

相続手続きフルパック

あるいは

あるいは

「まずは相談したい」という方は

安心の初回無料相談

遺言や相続でお悩みごと・お困りごとがあれば、お気軽に

お問い合わせ・ご予約はコチラ!

お問い合わせ・ご相談はお電話またはメールにて

受け付けております。

(メールでのお問い合わせは24時間受付中)

お電話は、下記フリーダイヤルへ

0120-51-3039

受付時間:平日 9:00~18:00

(事前予約にて平日夜間・土日祝も対応可)

初回のご相談(電話相談、メール相談含む)は、無料です。

どうぞ安心してご相談ください

無料相談受付中

新着情報

令和7年1月6日(月)

~新年のご挨拶~

明けましておめでとうございます。

本年もより良いサービスを皆様にご提供できるよう努力していく所存でございますので、宜しくお願い申し上げます。

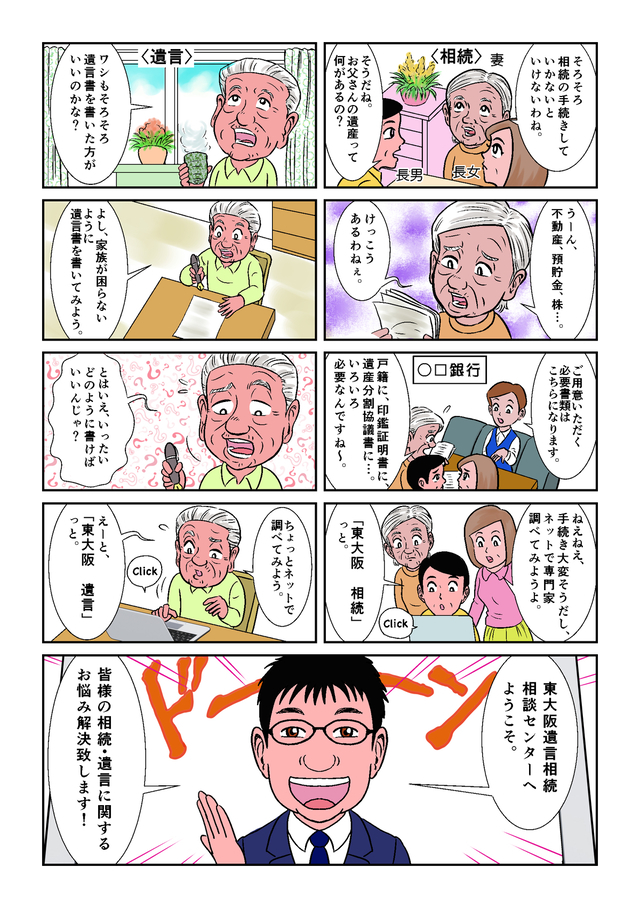

当センターへようこそ

(漫画ver.)

サービスのご案内

(ご相談~手続き完了まで)

東大阪遺言相続センター

について

遺言・相続については

まずは、ここをチェック!

ここもチェック!!

お問い合わせ、その他

営業時間

営業日

| 日 | 月 | 火 | 水 | 木 | 金 | 土 | |

|---|---|---|---|---|---|---|---|

| 午前 | × | ○ | ○ | ○ | ○ | ○ | × |

| 午後 | × | ○ | ○ | ○ | ○ | ○ | × |

営業時間

平日 9:00~18:00

メールでのお問合せは24時間受け付けております。

休業日

土曜日・日曜日・祝日

事前に予約して頂いた場合は

土日祝日も対応します。

お問合せ・お申込み

お気軽にご連絡ください。

0120-51-3039

お気軽にご相談ください。

詳細はこちら